Investing.com — Украина и держатели ее международных облигаций начали новый раунд официальных переговоров о реструктуризации долга на сумму более $20 млрд, пишет Bloomberg.

- Переговоры по реструктуризации долга пройдут до истечения срока действия соглашения о заморозке долга 1 августа.

- На Украине принят закон, разрешающий мораторий на выплату долга.

Украина и ее кредиторы возобновили официальные переговоры о реструктуризации долга, поскольку у Киева остается все меньше времени на достижение соглашения или ему грозит риск потенциального дефолта.

Страна находится под давлением в связи с необходимостью договориться о пересмотре долга со своими кредиторами, срок замораживания выплат, согласованный 2 года назад, истекает 1 августа.

Поскольку выплаты должны возобновиться через 2 недели, правительство Украины просит инвесторов согласиться с более крупными потерями, которые позволят ему финансировать свою оборону и подготовить финансовые ресурсы для восстановления страны.

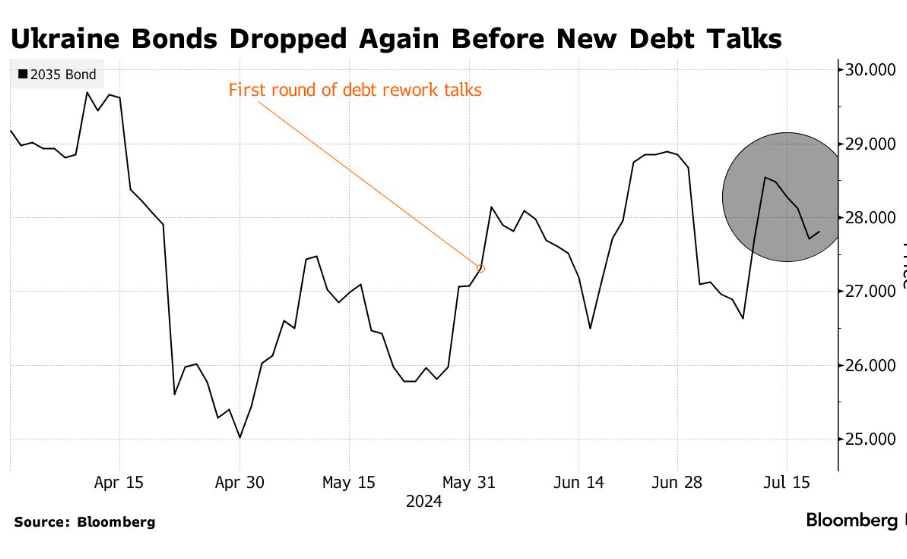

Группа держателей украинских облигаций подписала соглашение о неразглашении информации, и на этой неделе начался второй раунд переговоров, по словам анонимных источников. Первый раунд переговоров не привел к соглашению в прошлом месяце после того, как Украина потребовала от кредиторов более значительного облегчения долгового бремени.

«Ограниченные» переговоры обычно означают, что на переговоры распространяются требования о неразглашении, которые допускают обмен закрытой информацией, а также временные торговые ограничения, поскольку обсуждаемые темы могут быть чувствительны для рынка.

По словам одного из источников, обе стороны сближают позиции по дисконту и купонным выплатам, причем держатели облигаций настаивают на более чем символических купонных выплатах после окончания моратория.

В группу, представляющую кредиторов, входят Amundi SA (EPA:AMUN), BlackRock (NYSE:BLK) и Amia Capital LLP. PJT Partners Inc (NYSE:PJT) выступает в качестве финансового консультанта, а Weil, Gotshal & Manges LLP является юридическим консультантом держателей облигаций. Украину представляют компании Rothschild & Co и White & Case LLP в качестве финансовых и юридических консультантов, соответственно.

Украинские долларовые облигации с погашением в 2035 году торговались по цене около 28 центов за доллар в четверг, снизившись менее чем на один цент на этой неделе.

В нынешнем виде 2-летняя заморозка долга завершится выплатой купона 1 августа по облигациям со сроком погашения в 2026 году. Страна может объявить технический дефолт, если не выплатит долг по истечении 10-дневного льготного периода.

Сегодня законодатели в Киеве одобрили новый закон, который позволяет правительству вводить временный запрет на выплаты по внешнему долгу до октября.

Этот законопроект, представленный кабинетом министров и включивший в себя некоторые положения из отдельного законопроекта, разработанного партией президента страны, позволяет приостановить выплаты по международному суверенному долгу и гарантированным государством обязательствам.

По данным Минфина, закон обеспечивает необходимую гибкость перед достижением принципиального соглашения с частными кредиторами о реструктуризации долга.

Ранее в этом месяце Украина сообщила держателям облигаций, что включит в реструктуризацию долга учет своих варрантов, привязанных к ВВП, наряду с непогашенными суверенными облигациями. Платежи по варрантам привязаны к экономическим показателям страны, и были выпущены в качестве так называемого «подсластителя» во время реструктуризации долга страны в 2015 году.

От редакции

Вот и началась вторая половина 2024 года, а вы все еще тратите кучу времени на анализ данных для принятия решений? У нас есть отличный помощник, с которым вы успеете насладиться оставшимися летними деньками.

Приобретите подписку на InvestingPro, оплатив любой картой — сейчас самые горячие цены!

А узнать подробнее, как работает InvestingPro, можно здесь.